6月新房销售突破2万亿,新开工面积创历史新高

7月16日,国家统计局公布了2020年上半年国民经济运行情况以及房地产业开发投资及销售情况。

1-6月,全国房地产开发投资62780亿元,同比增长1.9%,1-5月为下降0.3%。其中,住宅投资46350亿元,增长2.6%,增速比1-5月份提高2.6个百分点。

其中,东部地区房地产开发投资33940亿元,同比增长2.3%,1-5月为下降0.1%;中部地区投资12272亿元,下降4.8%,降幅收窄2.0个百分点;西部地区投资14242亿元,增长7.6%,增速提高2.0个百分点;东北地区投资2326亿元,增长1.0%,增速提高0.5个百分点。

总体来说,二季度经济明显好转,GDP同比增长3.2%。房地产业增长强劲,对经济恢复支撑明显,6月商品房销售金额突破2万亿;新开工、拿地均创新高,带动上半年房地产开发投资额增速由负转正。

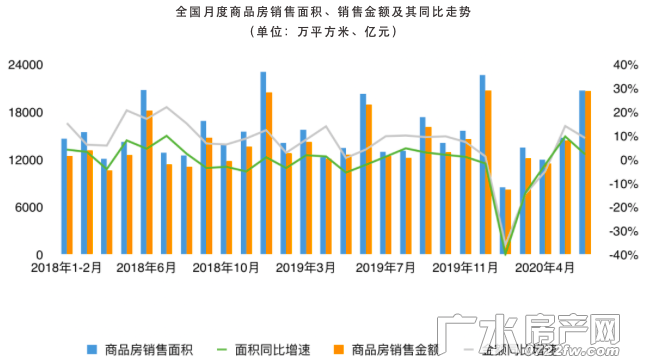

01、6月销售金额突破2万亿元

国家统计局数据显示,1-6月,商品房销售面积69404万平方米,同比下降8.4%,降幅比1-5月份收窄3.9个百分点。其中,住宅销售面积下降7.6%,办公楼销售面积下降26.5%,商业营业用房销售面积下降20.7%。商品房销售额66895亿元,下降5.4%,降幅比1-5月收窄5.2个百分点。其中,住宅销售额下降2.8%,办公楼销售额下降28.0%,商业营业用房销售额下降25.5%。

具体来看,6月全国商品房销售规模环比增40%,为疫后新高,销售金额刷新近3年年中单月记录。6月商品房销售金额突破2万亿元,同比增长9%,超过2018年及2019年同期。销售面积超过2亿平方米,同比增2.1%。在此拉动下,2020年前6月销售面积、金额累计同比跌幅收窄至8.4%和5.4%。整体从规模与增速来看,上半年全国楼市在经历了销售规模20年新低后完成了V型反转,至年中已再创新高。

从各区域、各能级城市市场情况来看,东部、西部复苏最快。1-6月,东部地区商品房销售面积28511万平方米,同比下降5.4%,降幅比1-5月收窄4.5个百分点;销售额37119亿元,下降1.6%,降幅收窄6.1个百分点。中部地区商品房销售面积18450万平方米,下降14.1%,降幅收窄3.2个百分点;销售额13147亿元,下降14.4%,降幅收窄4.1个百分点。西部地区商品房销售面积19908万平方米,下降5.6%,降幅收窄3.7个百分点;销售额14484亿元,下降4.6%,降幅收窄4.4个百分点。东北地区商品房销售面积2534万平方米,下降17.3%,降幅收窄5.1个百分点;销售额2144亿元,下降12.5%,降幅收窄7.0个百分点。

具体到城市市场而言,核心一二线城市项目再现“万人摇号”,仅上半年就有27城共计277个项目认 筹率超100 %,主要集中在宁波、南京、成都、上海等核心一、二线城市的中高端项目。

初步测算,一线城市新建商品住宅销售价格环比上涨0.6%,涨幅比上月回落0.1个百分点。其中,北京、上海、广州和深圳分别上涨0.4%、0.5%、0.6%和0.8%。二手住宅销售价格环比上涨1.0%,涨幅比上月回落0.1个百分点。其中,北京、上海、广州和深圳分别上涨0.7%、0.4%、0.8%和1.9%。31个二线城市新建商品住宅和二手住宅销售价格环比分别上涨0.9%和0.5%,涨幅比上月分别扩大0.3和0.1个百分点。35个三线城市新建商品住宅和二手住宅销售价格环比分别上涨0.8%和0.5%,涨幅比上月分别扩大0.1和0.2个百分点。

我们认为,疫后年中销售节点不同区域、不同能级间市场分化尤为明显,东部、西部和核心一二线城市楼市快速修复是6月全国销售金额再创新高的主要支撑力,而上半年全国楼市销售增速得以实现V型逆转则主要依赖于坚挺的改善性需求的持续释放。

02 上半年累计同比增速转正

6月全国房地产开发投资额完成16860万元,同比增长8.54%,单月创20年以来新高。受此推动,1-6月房地产开发投资额累计增速由负转正。

6月开发投资额激增至历史新高,主要以前期积压新开工面积集中释放为主要推动,同时土地市场的快速回升也提供了一定支撑。具体而言,受疫情影响,前4月全国房屋新开工面积始终不及2019年同期水平。随着年中业绩节点的到来,加上全国大中城市疫情见稳、建筑业完全复工,房企纷纷自6月起加强施工强度。

此外,疫后核心城市持续放出重点地段优质地块,土拍市场持续回暖,核心城市土拍溢价率维持高位。考虑到新开工施工有累计放量因素,因此预计在节点过后全国开发投资额将有所回落,但单月规模仍将维持较高水平,且累计增速将继续增长。

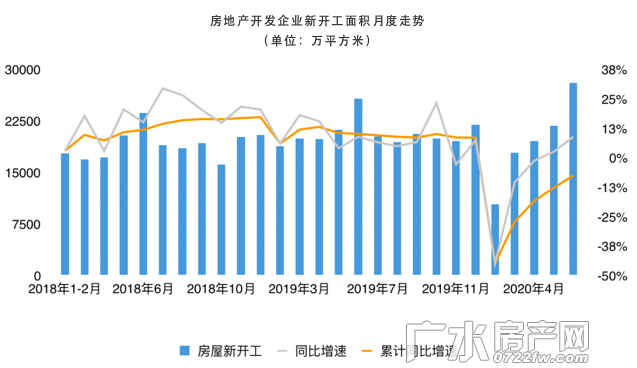

03 6月新开工同比增8.9%创历史新高

6月房屋新开工面积28003万平方米,环比大增28.7%,同比增8.9%,创历史新高。在此拉动下,上半年累计同比跌幅较前5月收窄5.2pts,至7.6%。

这主要是因为,上半年积压的开工需求集中释放,推动单月规模走高,后续将见顶回落,但有望维持高位。一方面,本月虽然单月新开工面积创历史新高,但上半年累计开工面积较2019年同期仍跌7.6%;另一方面,从历年规律来看,新开工面积下半年规模普遍低于上半年,因此后续新开工规模回落也是自然现象。

数据来源:国家统计局

从土地购置面积来看,上半年累计同比已基本持平,仅微跌0.9%。在核心城市优质地块持续放出下,全国土地市场成交规模稳步增加。目前土拍市场“过热”,部分城市土拍高溢价地块频出。随着全国经济稳步复苏,后续各地方政府或将出手收紧供地节奏并出台一定调控措施。如绍兴已出台通知规定土拍溢价率范围。因此,综合供求两方面分析来看,预计后续全国土地购置面积将有小幅回落,累计增速也将由升转稳。

数据来源:国家统计局

综上所述,我们对于后市给出如下几点判断:上半年全国经济运行先降后升、稳步复苏,其中房地产行业起到了重要支撑作用。全国开发投资、新房销售等主要指标增速业经历了V型逆转。至6月,全国单月新房销售、新开工、开发投资额、土地购置等均已超过2019年同期,目前房地产业已基本恢复正常水平。

从商品房销售来看,“万人摇”等现象表明,以核心城市为主的改善型置业市场火 热,但需要注意的是,一方面发达城市与欠发达城市楼市表现分化严重,中部、东北部地区销售规模仍处于较低水平;另一方面上半年商品房销售面积、金额等累计同比指标依旧为负。

考虑到深圳、宁波等核心城市已率先对上半年楼市出现的问题对限购、限贷等调控政策作进一步收紧。因此,在全国市场分化持续、核心城市陆续跟进收紧调控下,后续短期新房销售规模将受到一定影响。

对于土地购置、新开工、建安施工而言,考虑到新开工及施工面积在6月见顶后将大概率回落;土地购置面积在第三季度也将有所降低,预计全国房地产开发投资额在短期也将面临回调,整体增速也将放缓。

![广水市自然资源和规划局国有土地使用权挂牌出让公告(广土资网挂告字[2020]2号)](http://lpimg.0722fw.com/_lpfile_2019_12_16_201912161056095290171wgkx.png?imageView2/1/w/200/h/150/q/85)